Summary RegWatch #7 – Luxembourg:

Pour la 3ème année consécutive, nous partageons les convictions d’Aurexia sur la transformation du secteur de l’assurance et les sujets phares qui marqueront l’année 2019. Avant de dévoiler notre vision prospective, revenons sur nos prévisions 2018 :

La tendance de fond sur le besoin de personnalisation des offres et des services a poussé les assureurs à réfléchir à des solutions différenciantes pour répondre aux attentes des assurés. Ainsi, LaFinBox, 1ère application mobile d’agrégation de patrimoine et de produits assurantiels, et Manymore, éditeur de logiciels à destination des CGP, se sont associés pour optimiser la relation entre clients finaux et CGP. Ces derniers disposent d’une vision complète du patrimoine de leurs clients pour leur offrir le meilleur conseil.

Le revers de l’expansion de la digitalisation a été l’exposition aux risques de cyber attaques. Les formes complexes et variées d’attaques ont notamment mis à jour la vulnérabilité des entreprises de toute taille entraînant parfois des pertes significatives et des impacts négatifs en termes d’image. En réponse, le marché français de la cyber sécurité a explosé pour proposer des solutions de garantie et d’assistance. Pour exemple, l’offre spécifique cyber risques Pro/TPE de Generali est à la fois simple et très complète puisqu’elle intègre des prestations d’assistance grâce à ses partenariats avec Europ Assistance et Ineo, ainsi que des modules d’e-learning de prévention.

La transformation digitale a été un enjeu majeur sur 2018 impactant aussi bien les processus de gestion que de commercialisation pour les produits & services assurantiels. Les acteurs se sont donc tournés vers des technologies d’automatisation de process en ayant recours à l’intelligence artificielle.

Le groupe BPCE-Natixis et Gambit, un éditeur de solutions de conseil en investissement, ont lancé Léa un outil d’aide à l’investissement pour les conseillers bancaires (allocation d’actifs) qui permet de répondre aux exigences des directives MIF2, PRIIP’s et DDA. Pour le groupe, il s’agit du premier robo-advisor dans le réseau des Banques Populaires et des Caisses d’Epargne.

Le contexte de désertification médicale dans le domaine de la santé est un enjeu majeur du secteur de l’assurance. La récente prise en charge de certains actes en télémédecine par la Sécurité Sociale a favorisé l’émergence de solutions technologiques innovantes. Hellocare, plateforme e-santé propose désormais aux médecins d’ouvrir un nouveau canal de consultation pour les patients avec un cabinet virtuel. Cette solution pour les professionnels permet de proposer une solution de téléconsultation sécurisée à leur patient.

L’année 2018 a confirmé l’accélération de la transformation du secteur de l’assurance. En 2019, les acteurs de l’écosystème assurantiel auront pour enjeu majeur la différentiation dans la relation client tout en optimisant la connaissance de ces derniers pour satisfaire le besoin de personnalisation. Les nouveaux usages de consommation des produits d’assurance couplés à la connaissance fine des clients sera le point de départ des évolutions pour adapter les offres, les services et la relation client.

Au cœur des revendications des Gilets jaunes, un des sujets mis en exergue est celui de la santé. L’une des mesures phares, le dispositif du RAC 0 (100% santé) est devenu un sujet brûlant au regard du contexte et du planning d’entrée en application envisagé au 1er janvier 2020. Cette réforme visant à supprimer tout reste à charge pour les patients sur les prothèses dentaires et auditives ainsi qu’en optique représente un véritable enjeu pour les acteurs de la collective. Ces derniers militent d’ailleurs pour un report d’application d’un an soit en 2021 pour répondre au mieux au décalage entre les garanties prévues dans les accords collectifs et les contrats responsables qui auront intégré le « 100 % santé ».

Dans le domaine de l’épargne salariale, la loi Pacte (Plan d’Action pour la Croissance et la Transformation des Entreprises), ambitionne d’améliorer la performance des entreprises (TPE/PME) et apportera de nombreuses évolutions dès 2020. Sont notamment visés, certains contrats d’épargne et de retraite pour les rendre plus attractifs. Ces nouvelles mesures, incluant de nouveaux avantages, nécessiteront donc une transformation chez les distributeurs pour accompagner les assurés en matière de communication et de pédagogie.

Les données clients deviennent un actif de premier ordre. De fait, le modèle d’exploitation de ces dernières est en pleine mutation. Historiquement, si les données étaient utilisées à des fins de suivi commercial et de consolidation, elles sont aujourd’hui devenues un pilier majeur du développement « business » des assureurs avec l’anticipation des comportements clients notamment grâce aux analyses prédictives permettant d’interagir de façon proactive avec les clients. En interne, l’utilisation de l’analyse prédictive des données participe à l’élaboration des modèles tarifaires pour réduire au minimum l’incertitude et ainsi optimiser les processus de tarification qui s’orientent de plus en plus vers la personnalisation.

L’alliance de la data et de l’IA sera la clé d’une personnalisation vis-à-vis de l’assuré. Cette individualisation dans la connaissance client viendra renforcer le sentiment de proximité entre l’assuré et son assureur et optimiser les interactions en cas de sinistre notamment. La startup parisienne Descartes Underwriting, spécialisée dans l’assurance contre les catastrophes naturelles, s’est lancée pour défi de répondre à la problématique des délais de traitement. Leur modèle d’assurance paramétrique repose sur les données climatiques qui permettent de déclencher automatiquement l’indemnisation d’un sinistre en cas d’anomalie constatée. De son côté, Groupama a choisi la plateforme de recherche Sinequa dans le cadre de son projet de création d’une vision 360° du client et de ses interactions avec son assureur. La plateforme de recherche est utilisée pour analyser et catégoriser des données issues de sources variées, structurées ou non afin de les restituer via une interface intuitive pour conseiller tout en facilitant ses recherches.

L’omniprésence du digital, en réponse au souci d’excellence en matière d’expérience client, se confirme. Cependant, le besoin de maintenir les interactions humaines dans des parcours digitaux reste prégnant dans ce secteur où le relationnel et le conseil d’un expert restent fondamentaux. Le phygital permet justement de concilier ces composantes et de donner un autre ton à la relation virtuelle / physique. Agéa, la fédération nationale des syndicats d’agents généraux, s’est alliée à la start-up Weassur pour créer un nouveau modèle d’agence. Le principe : connecter en temps réel l’agence aux clients via une application pour fluidifier la communication mais également générer des affaires nouvelles. Dans cette redéfinition du parcours client, le challenge sera de trouver le bon équilibre entre automatisation et relation client.

Pour faire face au contexte global de plus en plus compétitif, et maintenir son positionnement tout en ayant pour ambition de se différencier de ses concurrents, les grands acteurs du secteur se rapprochent. AG2R La Mondiale / Matmut né début janvier 2019 permettra de se positionner sur davantage de marchés, tant sur la Santé, Prévoyance, Epargne, Retraite que sur l’auto et l’habitation. L’union Malakoff Mederic / Humanis permet à ce groupe de se positionner en leader dans l’assurance collective de personnes avec pour perspectives de renforcer l’investissement dans le digital, les data et l’innovation.

Pour se différencier en 2019, les acteurs du secteur devront repenser leur organisation (restructuration) et concentrer leurs efforts sur la connaissance du client (big data) en continuant d’apporter à leurs modèles de distribution, leurs services et processus une approche « customer centric » (phygital).

Aurexia accompagne ses clients dans la veille, l’analyse stratégique, le cadrage comme le pilotage de leurs enjeux métiers, organisationnels et règlementaires. Disposant d’un fort lien avec l’écosystème assurtechs ainsi que d’une forte présence chez les acteurs de la Place, nos consultants bénéficient d’une vision de benchmark associée à une capacité à proposer des solutions innovantes.

Rédacteurs : Monia El Malki / Audric Girard / Carole Fillâtre

Summary RegWatch #3 – London:

…and the latest industry news!

The last decade has seen a torrent of new financial regulations trying to improve markets’ stability and conduct mainly due to 2008 global financial crisis but not only. Among other factors that triggered this regulatory wave, you also need to mention few financial scandals, including the London Interbank Offered Rate (respectively LIBOR) rigging episodes that led to unprecedented penalties for banks and saw the creation of the EU BMR to address conflicts of interest involved.

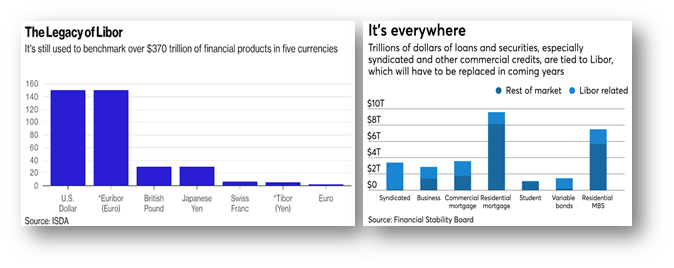

An interbank offered rate is a benchmark rate that represents the interest rate at which banks offer to lend funds to one another in the international interbank market for short-term loans. The process of producing such daily interest rates begins by asking the panel (between 11 to 16 banks contributors) the rate which they are willing to lend to other financial institutions. After they provide their desired rates, the contributions are listed in top-down order. Then, what follows is the elimination of outliers, which involves removal of 25% in the higher and lower contributions. Once they eliminate the outliers, the remaining rates are averaged and rounded to five decimal places. The process generally, is repeated across five currencies for each rate maturity to produce a total of 35 LIBORs. Scandal blew up when evidences showed traders openly asking others to set rates at a specific amount so that a position would be profitable. Regulators in both the United States and United Kingdom levied roughly $9 billion in fines on banks. Because LIBOR is used in the pricing of many financial instruments (see charts below), corporations and governments have also filed lawsuits, alleging that the rate fixing negatively affected them.

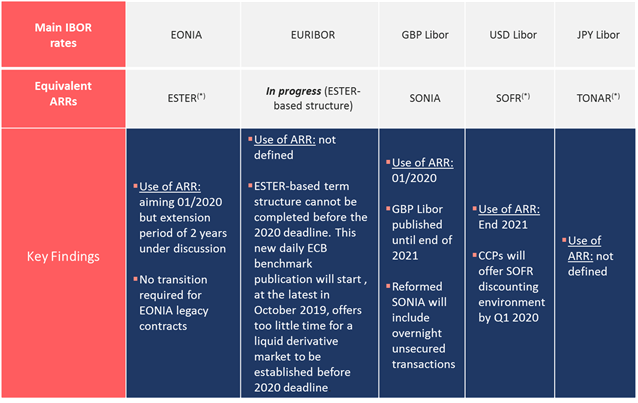

Consequently, the European Union drafted a regulation on indices used as benchmarks in financial instruments and financial contracts (EU BMR) in September 2013 that will enforce as of the 1st of January 2020 for new contracts.

Only benchmarks that are compliant with the new regulation must be used by EU firms in new contracts, introducing new compliance requirements for persons involved in the provision, contribution, and use of benchmarks to prevent any manipulation and to ensure maximum harmonisation in cross-border applications by developing Alternate Reference Rates (ARRs) (see chart below).

As a consequence, Bank of England (BOE) decided that the Sterling LIBOR will be transitioned towards of a term rate based on current Sterling Over Night Index Average (SONIA) across sterling markets.

SONIA rate already exists, has a term structure, is active, liquid and used in underlying markets (OIS markets). It tracks Bank rate very closely plus the average value of transactions underpinning SONIA since April 2018 is roughly £45bn per day.

The BMR timelines are clearly challenging including huge amount of work from a legal (contract repapering) and operational (Front-to-back workflows) transition point of view but not only. Important changes will sit in valuation, risk management processes and infrastructure.

From the perspective of market participants, they will need to get ready to operate in an environment with both legacy (IBORs) and new rates (ARRs) side by side but also to deal with an IBOR cessation event with several affected contracts in a short time period.

As IBORs rates are based on unsecured lending, they include bank credit spread premium which are not included in ARRs, making their value different (see chart below).

Hence, this structural difference will lead the ARR-IBOR basis risk that will need to be measured and managed to avoid significant moves in market values by determining appropriate spreads to be applied to ARRs and could also lead to reputational risk.

Also, with IBORs being discontinued shortly and derivatives liquidity being moved to other benchmarks, firms may need to reassess their ALM hedging strategies and limits to manage the possibility of increased asset-liability risk arising from asymmetry in bank credit spreads in asset, liability and hedge products. To fully understand what sort of valuation risk a firm is exposed to, a rigorous and concise assessment of model inventory will need to be done in order to track all types of IBORs being used.

The Libor-dependent world should start actively to work on these transitions. Some larger derivatives players already started but most of the $750Tn of existing legacy LIBOR products is not there yet. According to the FT, risk management consultancy JCRA and law firm Travers Smith said that 83% of financial institutions companies had not yet started making changes to their contracts ahead of the death of Libor, which is scheduled for the end of 2021 as the FCA has secured panel bank support to continue submitting to LIBOR till. Beyond this date the future of LIBOR and related contracts is not guaranteed.

Aurexia has settled up DataViz academy which developed 20 dashboard use cases, using technologies such as Tableau Software, POWER BI, etc. More information here. #dataviz #tableau #finlab #aurexafinlab

Best Execution took center stage with the implementation of MiFID II, with most banks implementing new controls ensure regulatory compliance.

Regulators in APAC are now focusing on this topic and a larger range of FI’s must now be aware and ready to comply.

Aurexia has experience in helping major European banks build robust Best Execution policies and procedures.

Over the past few years, regulators have been increasingly specific and strict on electronic and high frequency trading regulations. Setting up a fully compliant electronic trading control framework has proven to be a real challenge for banks, not only because of technical complexity but also of the numerous principles and regulations that must be taken into account.

What is the compliance level of your current electronic trading control framework and how can we help you review and adapt it?

What are the IFRS 17 challenges that you will have to face?

The IFRS 17 accounting & reporting standard was launched in May 2017 after almost 20 years of development.

It provides new accounting principles for the insurance industry and aims at ironing out inconsistencies of the past between main market players. Most importantly, IFRS 17 will drastically change the way insurers determine liabilities and provisionsfor insurance contracts and calculate their resulting income statement.

The new standard will enable investors to meaningfully compare market players, and has already triggered huge organization, process, data and IT projects within the industry.

This article will give you a clear understanding of IFRS 17 principles and a comprehensive view of the main project challenges that insurance companies are faced up with.

For this upcoming Aurexia Digital Game, you can expect to discover concrete solutions for real business use cases in a fun and interactive way. More details will be provided soon and don’t forget, this is a contest thus the winning team will stand to win a prize!

Banking & Insurance | CLIENT SERVICING | Play. Share. Innovate.

As a part of new culture and conduct regulations, individual accountability has been a key area of focus globally since 2016. First Hong Kong and now Singapore, guidelines and regulations are being released, leaving only a few months for the banks to comply.

What are those requirements and how do they impact you? How can we ensure you a full and timely compliance, while management change effectively?