L’année 2019 a confirmé l’accélération de la transformation du secteur de l’assurance, notamment en matière d’alignement réglementaire et d’innovations technologiques. La data, quant à elle, restera un sujet à exploiter pleinement en 2020. Face à la mutation de l’écosystème assurantiel, l’année qui débute poussera les acteurs à poursuivre leur transformation et à continuer de se réinventer. Dans un contexte économique marqué par la baisse des taux, les enjeux majeurs concerneront la recherche de relais de croissance, la différentiation et l’expérience client. Les nouveaux usages de consommation des produits d’assurance couplés à la connaissance fine des clients sera le point de départ des évolutions pour adapter les offres, les services et la relation client. A travers cet article, Aurexia souhaite exposer comment l’année 2020 sera marquée par la recherche de valeur dans la distribution, la réflexion sur le niveau d’intégration des assureurs sur la chaîne de valeur et l’adaptation nécessaire de l’organisation et des compétences à acquérir liées aux nouvelles technologies. Alors quelles tendances Assurance pour 2020 ?

Interopérabilité des systèmes d’informations via APIs, telle est la grande tendance qui se dégage chez les acteurs du monde de l’assurance. Initiée par le domaine bancaire à travers la DSP2. Cette réglementation oblige les banques à donner aux acteurs externes comme les agrégateurs, l’accès aux données des comptes. Cette modernisation des SI doit permettre de brancher sur un système existant des applications externes via des APIs. Les assureurs, sans réglementation à date, ont suivi ce mouvement pour rester compétitifs et tirer avantage de cette stratégie d’architecture ouverte en allant chercher des services externes. Par exemple, la MAIF a ouvert son système avec mesdepanneurs.fr qui propose à ses clients une solution de dépannage complémentaire quand un sinistre n’est pas pris en charge par le contrat du sociétaire.

Dans un premier temps, cette ouverture des SI pour les assureurs a permis d’intégrer des solutions innovantes pour optimiser les cas d’usages internes, comme Natixis avec le chatbot Nico (Natixis Insurance Collaborator) en proposant un chatbot à destination des salariés non vie, en facilitant l’accès aux informations nécessaires pour répondre au mieux au client. Mais les assureurs ont vite compris que cette technologie API permettait d’aller chercher des partenariats pour trouver de nouveaux relais de croissance, comme Generali qui en s’alliant avec Otherwise propose une offre d’assurance santé chien et chat pour dynamiser un secteur à fort potentiel. L’autre objectif de cette intégration de solutions partenaires est le gain sur le time to market offert par les acteurs innovants permettant de lancer un produit ou une offre en un temps record. C’est le modèle choisi par la Parisienne Assurance qui apparaît comme un des pionniers dans la conception de produits d’assurance en marque blanche. En témoigne l’exemple de conception de l’offre pour Luko, qui propose des offres d’assurances 100% en ligne, dont l’intégration a pris moins d’une semaine.

Si la technologie via APIs permet d’ouvrir son système à des partenaires, le modèle distributif des GAFA comme Amazon via des marketplaces digitales a donné des idées aux assureurs pour initier des travaux vers des modèles de distribution 100% digitaux. Ces travaux sont portés par le basculement progressif des flux de contacts vers le digital et d’un contexte favorable à la proposition d’offres globalisées. Plusieurs modèles de plateformes voient le jour et des stratégies commencent à se dégager. Certains acteurs s’orientent vers des plateformes destinées au BtoC en s’adressant au client final comme la plateforme d’assurance Wefox. Cette dernière met en relation les clients particuliers avec plus de 300 compagnies d’assurances pour des assurances dommages, épargne et santé en proposant un parcours client 100% digital associé à un conseiller dédié disponible en visioconférence.

D’autres privilégient la distribution BtoB auprès de professionnels à l’instar d’Eloa avec sa plateforme collaborative de distribution de crédit et d’assurance mettant en relation tous les professionnels des « moments de vie client » autour d’un dossier partagé pour optimiser le suivi. Au-delà de la cible client, l’autre différence entre les plateformes réside dans le niveau d’intégration dans la chaîne de valeur. Si Wefox et +Simple interviennent depuis la conception du produit jusqu’à la gestion du contrat, d’autres acteurs tels que Eloa et Nortia n’ont pas encore pris en compte les actes de gestion. Le niveau d’intégration est donc devenu un réel levier de la stratégie des acteurs pour se différencier.

Les solutions d’agrégation ont le vent en poupe et permettent de répondre aux besoins grandissants de personnalisation et de flexibilité des clients. Dans ce domaine, des assurtechs se positionnent en précurseurs sur les fonctionnalités de regroupement de l’équipement assurantiel du client qui permet de construire à la carte des combinaisons de garanties de contrats au sein d’un même document contractuel. Clark est une illustration récente de ce que peut apporter l’agrégation d’assurances aussi bien en termes de valeur pour le client qu’en opportunité business pour les assureurs. La plateforme agrège et analyse les garanties des contrats IARD détenus par le client auprès de différentes compagnies d’assurance. Via un robot IA, Clark identifie les manques ou au contraire les doublons de garanties pour proposer des offres d’assurance alternatives adaptées aux besoins du client. Ce type de plateforme facilite la multi-assurance car il offre un point d’entrée unique au client tout en lui apportant des conseils au plus juste de ses besoins réels malgré la détention de plusieurs contrats. Sur le marché des TPE/PME, +Simple propose une autre approche d’agrégation au service de l’expérience client : ce dernier bénéficie de l’intuitivité du parcours de souscription +Simple et retrouve au sein d’un même contrat l’ensemble des garanties de divers assureurs couvrant ses besoins professionnels : flotte automobile, RC Pro, Multirisque Pro, etc.

L’axe « moment de vie », consistant à proposer de manière proactive des offres et services en lien avec un événement de vie du client (scolarité des enfants, déménagement, préparation à la retraite, etc.) est largement exploité par les assureurs pour repenser l’expérience client. Même si cette approche reste souvent un marqueur de démarche commerciale – c’est l’exemple notamment de l’eRoue, outil d’aide à la décision Pacifica utilisé par les réseaux Crédit Agricole et LCL. Dans les faits, on constate que l’entrée sur leur site web se fait systématiquement par le marché ou segment de clientèle puis par le produit, le moment de vie ne venant qu’en 2ème ou 3ème niveau de présentation des offres. Sur ce plan, les acteurs de l’assurance ont encore des progrès à faire pour appréhender les événements de vie des prospects et clients dans leur ensemble. C’est l’apanage des assurtechs qui surfent sur la vague des assurances contextuelles. D’un acte de gestion client (ex. achat d’un billet d’avion), il est possible de proposer des produits assurantiels et services complémentaires en lien avec le voyage du client, proposés et souscriptibles le jour du départ en quelques minutes. C’est le cas de Société Générale Assurance qui, en partenariat avec Moonshot-Internet, a lancé une assurance digitale à destination des voyagistes, e-commerçants et acteurs du paiement. Moonshoot-Internet propose de répondre de façon instantanée aux petits problèmes du quotidien de leurs clients en offrant des services différenciant. En cas de retard de votre avion par exemple, votre voyagiste vous proposera par SMS de rejoindre gracieusement le lounge VIP de l’aéroport pour patienter.

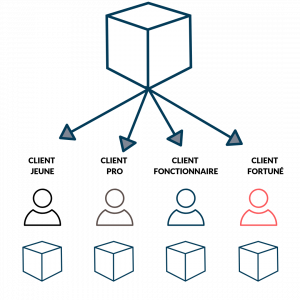

Les réflexions autour de l’agrégation d’assurances et de l’exploitation des moments de vie poussent les assureurs et acteurs tiers à créer des écosystèmes répondant soit à une cible de clientèle bien particulière, soit à des besoins assurantiels et non assurantiels cohérents. C’est le cas par exemple de plateformes comme Lydia, qui d’un service de paiement largement utilisé par les générations Y et Z, s’est progressivement enrichie de produits et services à destination des jeunes via des parcours de souscriptions rapides, intuitifs et 100% mobile. Les offres des partenaires tiers sont proposées soit en totale distinction du parcours Lydia, soit de manière totalement fluide pour l’utilisateur, via un transfert de contexte vers le parcours de souscription du partenaire. Aujourd’hui, il est donc possible sur Lydia de faire un virement immédiat à un de ses proches, souscrire à son assurance habitation Luko mais également d’activer un abonnement de fourniture d’énergie pour son nouveau logement. La frontière entre l’assurance et les autres industries s’estompe peu à peu pour offrir une expérience client sans couture et améliorer la pertinence et donc la transformation des propositions faites au client.

Le virage de la transformation digitale accélère la mutation organisationnelle du monde de l’assurance, du hiérarchique au fonctionnel, avec un changement culturel et une évolution profonde des compétences. En plus de générer des économies de coûts et de temps au niveau des tâches de production et de consolidation des données, les nouvelles technologies offrent l’opportunité pour les acteurs de l’assurance de se recentrer sur leur coeur de métier, ce qui crée davantage de valeur dans le service rendu au client. C’est le cas de CNP Assurances, en partenariat avec l’assurtech Zelros, qui a développé un assistant conversationnel capable de faire remonter rapidement et efficacement des données utiles aux gestionnaires de relation client, avec un impact direct sur la productivité. Cette évolution pousse les métiers à devenir davantage transverses, ce qui nécessite une collaboration accrue entre les équipes. Les bénéfices ? Stimuler l’innovation, être plus productifs, s’orienter ensemble vers une “vision client”. C’est le cas de la solution d’Akur8 qui révolutionne le monde du pricing en proposant un outil de modélisation et de tarification des risques d’assurance, elle permet d’optimiser le travail d’écriture comptable et de faire évoluer le modèle de prédiction historiquement aux mains des fonctions actuarielles.

Les directions RH jouent un rôle déterminant pour accompagner les collaborateurs dans cette transformation avec pour défi de maintenir et valoriser le facteur humain. Les entreprises d’assurance attachent désormais une importance particulière au digital, tant dans les recrutements que dans le développement professionnel des collaborateurs. Plusieurs solutions sont proposées, notamment l’orientation des collaborateurs vers des programmes de formation sur des sujets majeurs de transformation digitale. De nombreuses initiatives sont prises aussi bien en interne qu’en externe, avec des programmes complets, intelligents et collaboratifs. On parle alors de plateformisation des compétences. Le secteur investit beaucoup dans le savoir et la formation continue de ses salariés. Finance Innovation, en s’associant avec Lamarck Institute et ORT Finance, a lancé son propre institut de formation : la « Digital Academy », afin de proposer de façon régulière des formations certifiantes. Les acteurs de l’assurance initient également ce type de démarche en interne, comme Allianz, qui a lancé la Sales Academy Allianz France en intégrant à ses parcours de formation plus de digital, de l’intelligence artificielle et du machine learning.

Face à cette évolution des métiers, les méthodes de travail sont bouleversées : beaucoup plus collaboratives et transverses. De nouvelles compétences dites comportementales émergent et deviennent incontournables. Les softs skills comme la capacité à travailler en mode collaboratif ou l’intelligence sociale et situationnelle sont désormais recherchées dans cet environnement digitalisé. Pour favoriser et accompagner ces nouveaux modes de travail, les aspects digitaux sont également développés en ce sens via des outils innovants déployés au sein des organisations pour faciliter le travail en équipe à distance. Allianz, toujours dans ce souci d’accompagnement des collaborateurs, a capitalisé sur l’outil Glowbl, plateforme collaborative en mode Saas, pour moderniser ses communications internes et externes.

Dans un environnement de plus en plus digitalisé, les acteurs du secteur devront repenser leur environnement de manière globale, de la stratégie de distribution à leur organisation des métiers. Cette accélération du digital promet d’imposer de nouveaux standards sur lesquels les assureurs devront s’aligner en 2020. Aurexia accompagne ses clients dans la veille, l’analyse stratégique, le cadrage et le pilotage de leurs enjeux métiers, organisationnels et réglementaires. Disposant d’un fort lien avec l’écosystème assurtechs ainsi que d’une forte présence chez les acteurs de la Place, nos consultants bénéficient d’une vision de benchmark associée à une capacité à proposer des solutions innovantes soutenues notamment par l’initiative FINLAB. Cette initiative regroupe de nombreuses actions comme la formation continue de ses collaborateurs, la mise en place d’une « gamification » des actions à portée RSE via une solution blockchain, des recrutements qui tendent vers des profils avec des aptitudes comportementales recherchées.

Forts d’une croissance de 40% en 2018 en France 1, les encours d’investissement responsable progressent fortement grâce aux investisseurs institutionnels. Aujourd’hui, près d’un français sur deux se dit intéressé par l’investissement responsable 2 : l’appétence du grand public est réelle. Le défi est désormais de les amener de manière concrète à investir dans une économie plus durable. Dans le cadre de leur démarche d’investissement durable, les investisseurs particuliers peuvent être freinés par les difficultés d’accès à l’information, la technicité des termes propres à la finance durable ainsi que le manque de transparence. C’est précisément vis-à-vis de tous ces freins à l’investissement que le rôle des banques de détail s’avère fondamental.

La plupart des grands groupes bancaires français n’ont pas manqué de s’engager en faveur de la finance durable. Cependant, bien que l’offre de produits à destination du grand public existe, elle n’est pas suffisamment mise en avant auprès des clients, en raison de son manque d’appréhension par les réseaux commerciaux. Au-delà de l’appétence des investisseurs, c’est l’appétence des réseaux commerciaux pour la distribution de ces produits qui permettra à la finance durable de se démocratiser auprès du grand public.

En tant qu’acteurs incontournables du quotidien des français, les banques devraient adopter une démarche proactive vis-à-vis de leurs clients en allant au-devant de leurs attentes, de façon à répondre à la demande existante mais également susciter l’intérêt des autres clients.

Aurexia a analysé le positionnement des banques de détail en France sur le sujet de la finance durable. Notre benchmark détaillé porte sur la richesse et la diversité de l’offre proposée à la clientèle Particuliers ainsi que sur les modalités de distribution et l’aspect marketing. Cette analyse nous permet de résumer l’état de l’art actuel et de dégager les principaux axes dans lesquels devraient investir les banques de détail : enrichissement et évolution des offres, distribution et marketing, accompagnement du réseau commercial.

L’équipe Finance Durable d’Aurexia est en mesure d’accompagner les banques dans la mise en œuvre de ces différents axes de travail grâce à notre bonne compréhension des enjeux de la finance durable et à notre capacité à intervenir sur des sujets liés à l’offre et à la distribution en banque de détail.

1 Publication AFG – Juillet 2019

2 Lettre de l’observatoire de l’AMF – Septembre 2019

Au fils des années, les systèmes d’information des banques ont du s’adapter à une augmentation des exigences réglementaires, à de nouveaux produits et à de nouveaux modes opératoires. L’année 2007 a révélé que de nombreuses banques avaient des lacunes dans leurs capacités à fournir des reportings risque complets et précis dans des délais serrés. Par conséquent, le Comité de Bâle sur la Supervision Bancaire a défini 14 principes en janvier 2013 (BCBS 239) visant à renforcer la capacité d’agrégation des données risques et leur reporting.

Les banques ont déployé les principes BCBS 239 afin d’améliorer la qualité de l’information utilisée pour produire les reportings. Cependant, le data management ne se limite pas à une exigence réglementaire mais reste un impératif pour le business. Dans un contexte de multiplicité des systèmes et d’usage diversifié par de nombreux départements, les données peuvent facilement se fragmenter, se dupliquer et ne plus être à jour. Alors que les Data Management Offices cherchent à étendre leur périmètre à l’ensemble des données de la banque et pas seulement aux données risque/finance, les constats suivants restent toujours d’actualité :

Sous l’impulsion du BCBS 239, les banques ont nommé des Chief Data Officers qui ont structuré des Data Management Offices au sein des fonctions (Risque, Finance, Compliance, ALM, etc.) et au sein des métiers (Retail, CIB, Leasing, Asset Management, etc.). Avec des mandats qui s’étendent de plus en plus au-delà du réglementaire, il paraît important pour les Chief Data Officers d’effectuer une évaluation de leur organisation afin d’en identifier les forces et les faiblesses.

Cette évaluation devra couvrir les dimensions suivantes :

L’évaluation de la Data Governance doit s’effectuer selon deux principaux axes :

La mise à niveau du dictionnaire de données reste encore un chantier important au sein des établissements bancaires. En effet, des problématiques de divergence continuent à se poser entre des dictionnaires locaux (de niveau filiales) et des dictionnaires centraux (de niveau Groupe). L’enjeu principal réside dans la capacité des DMO à faire adopter un langage commun tout en gardant les spécificités, lorsqu’elles existent, du métier auquel ils sont rattachés. Se posent également toujours des problématiques de multiplicité de dictionnaires sous différents formats (Excel, glossaire, etc.) au sein d’une même direction ou d’un même métier alors qu’un unique dictionnaire structuré correctement apporterait des bénéfices certains à l’ensemble des utilisateurs. La maintenance du dictionnaire reste également un enjeu de taille car elle nécessite que les différents acteurs (data owner, contrôle permanent, etc.) aient bien en tête que cet outil doit vivre au gré des évolutions réglementaires et métiers.

Des indicateurs qualité – KPIs – ont été élaborés dans de nombreuses directions. Ils suivent souvent une nomenclature commune (cohérence, unicité, exactitude, fraîcheur…) et sont monitorés via des instances dédiées qui suivent les plans de remédiation.

Les principales problématiques rencontrées sur les indicateurs qualité restent cependant :

Ce chantier est probablement le plus complexe de tous. Il a nécessité des investissements importants en termes de solutions informatiques mais reste toujours d’actualité. En effet, produire le cheminement applicatif d’une donnée via une solution présuppose que cette dernière soit connectée à l’ensemble du système d’information et qu’elle puisse s’adapter à d’éventuelles évolutions de ce système.

Les exigences des régulateurs (notamment dans le cadre d’audit de modèles) ont prouvé qu’il est parfois plus efficace, voire incontournable, de produire « manuellement » le data lineage lorsque les délais sont serrés et qu’il est nécessaire de fournir l’ensemble des contrôles et des règles de transformation.

Se pose alors la question de la nature même du data lineage qui n’est pas toujours très claire. Si les lineages techniques sont réalisables via des outils une fois les phases, parfois très chronophages, de POC et de paramétrage réalisées ; la réalisation de lineages dits métier ou fonctionnel reste beaucoup plus complexe.

Bien que cela ne rentre pas toujours directement dans le scope de responsabilités du Chief Data Officer, les travaux du DMO peuvent apporter une impulsion pour revoir l’architecture IT.

En effet, les projets liés à la Data Quality et au Data Lineage ont notamment de fortes adhérences avec l’architecture technique et fonctionnelle. Les démarches autour de la data donnent ainsi l’occasion d’optimiser et de rationaliser le SI, ce qui peut se traduire par des décommissionnements d’outils ou par la convergence de flux de données (risque et finance par exemple).

Ces travaux nécessitent au préalable un audit très orienté data qui consiste par exemple à :

Le Data Management a tracé un chemin qui reste encore à parcourir. Tous les chantiers décrits précédemment sont fortement interconnectés. Evaluer leurs maturités permettrait aux CDO de revoir leurs priorités et de définir leurs futures roadmaps.

Environnement des taux bas, multiplication des exigences réglementaires après la crise de 2008, nécessaire adaptation au digital, … les banques privées continuent d’être sous pression. Leurs marges ne cessent de diminuer et elles doivent de ce fait repenser leur modèle et leur organisation pour s’adapter aux nouveaux usages et aux attentes de la clientèle. Aurexia partage ses convictions sur les sujets phares qui occupent les banques privées dans la pérennisation de leur développement.

Les 2 dernières années ont été marquées par la mise en œuvre de réglementations avec des impacts forts sur les activités des banques privées ; c’est le cas notamment de l’entrée en vigueur de MIF 2 en janvier 2018, puis DDA en octobre de la même année. Les banques privées ont dû, entre autres :

MIF2 a également eu un impact sur le modèle économique des banques privées qui ont dû s’adapter à l’interdiction des rétrocessions dans le cadre d’une Gestion Sous Mandat, ce service qui constitue une bonne part de leur activité sur le domaine de l’épargne financière.

Parmi les options choisies, certaines banques comme le CIC Banque Privée ont opté pour une modification de la tarification du mandat de gestion en s’orientant ainsi vers moins de frais liés au produit et une facturation davantage axée sur le conseil et le service.

L’environnement de taux d’intérêts actuels oblige à de nouvelles réflexions sur la rentabilité des banques privées. Les actifs non risqués n’offrent plus de rendement et pénalisent les banques. Cet environnement de taux négatifs n’est pas nouveau et avait déjà suscité des initiatives : en 2016, la banque allemande Commerzbank avait ainsi étudié la possibilité de thésauriser des milliards d’euros dans ses coffres forts plutôt que de subir les taux négatifs. Elle y avait finalement renoncé.

Avec la baisse du taux d’intérêts de la BCE de -0,4% à -0,5% en septembre 2019, les banques privées ont réagi. En France, Lombard Odier taxe, depuis le 1er octobre 2019, ses clients ayant des liquidités de plus de 1 million d’euros sur leurs comptes et n’ayant pas de mandat de gestion. Dans le même sillage, Rothschild & Co, Société Générale Banque Privée et Neuflize OBC n’excluent pas l’idée de taxer des clients ayant des liquidités importantes.

A l’inverse, d’autres acteurs préfèrent rester discrets sur le sujet de la taxation des dépôts et privilégient d’autres approches.

BNP Paribas Banque Privée choisit ainsi de diversifier les portefeuilles clients et d’allonger les durées de placement. C’est ainsi que la banque française a lancé avec Idinvest une offre qui ouvre aux clients le marché secondaire du private equity avec un produit qui entre dans les contrats d’assurance-vie par tranches de 20 000 à 30 000 euros. Elle a aussi lancé en partenariat avec BlackRock, une offre de private equity en co-investissement avec des institutionnels.

Neuflize OBC a, de son côté, pris le parti d’effectuer une montée en gamme en se séparant de sa clientèle n’excédant pas les 500 000 euros d’avoirs à gérer (contre 250 000 euros précédemment) pour se concentrer sur une clientèle fortunée. La banque a cédé les portefeuilles des moins fortunés à la société de gestion La Financière de l’Echiquier.

La clientèle représentative de la banque privée en France était jusqu’à lors, majoritairement composée d’anciennes familles d’industriels, de riches héritiers ou d’entrepreneurs, ce qui représente une clientèle assez vieillissante (80% des clients les plus fortunés en banque privée ont plus de 60 ans).

Selon une étude réalisée pour la banque Neuflize OBC, entre 2016 et 2026, la moitié des nouveaux venus au sein du club des grandes fortunes françaises seront des millénials. En 2036, la jeune génération actuelle représentera 61 % des millionnaires. Elle deviendra ainsi la première clientèle des banques privées.

Les banques privées doivent donc trouver les bons leviers pour séduire cette nouvelle clientèle très différente de celle de leurs parents. Née avec la crise de 2008, cette nouvelle génération de (futurs) fortunés est une clientèle plus prudente et tournée vers l’innovation. Elle recherche l’expertise et la réactivité des banquiers avec une relation bancaire basée à la fois sur la disponibilité des conseillers et la facilité d’utilisation de services à distance. En matière d’investissement et de placement, elle se veut plus responsable, et investit davantage dans des entreprises socialement responsables.

Pour fidéliser cette nouvelle génération de fortunés, moins portée sur l’image ‘banque privée’, les banques privées jouent sur plusieurs tableaux :

Jusqu’à récemment, les banques privées avaient justement peu investi dans la digitalisation de leurs offres ; en effet, elles privilégiaient un service haut de gamme centré sur des échanges en physique avec les clients.

C’est tout le contraire des banques de détail : challengées par les nouveaux modèles relationnels introduits par les banques en ligne et les néobanques, elles ont très tôt, pris le virage du digital en mettant en place des outils selfcare à distance. Différents facteurs auront finalement suscité un plus fort investissement des banques privées dans des initiatives digitales.

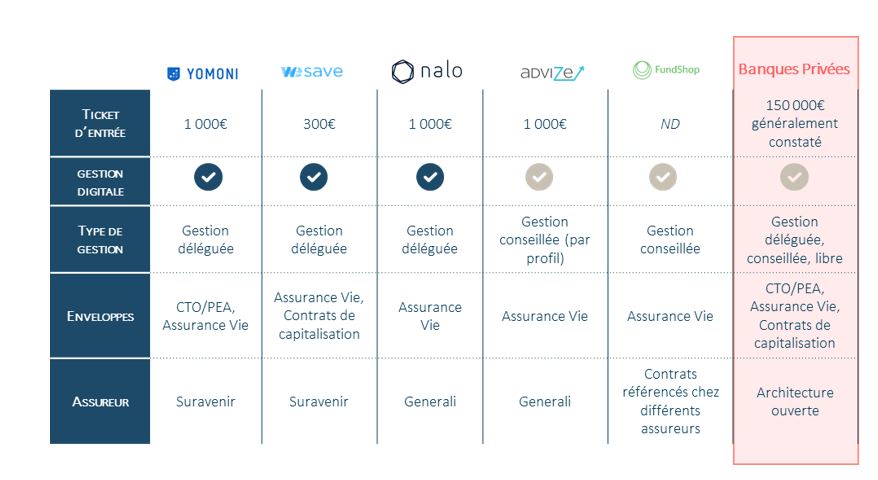

Le développement des robo-advisors, dont les premiers remontent à 2010 (avec notamment l’éditeur américain Betterment et Wealthfront), s’est accentué avec MIF2 et DDA où ils ont pu montrer tout leur intérêt.

La promesse de ces outils, mis en œuvre par des fintechs, consiste à offrir aux clients un accompagnement dans la gestion de leur patrimoine en réalisant un profilage, proposant des allocations de produits et des arbitrages et un dispositif de reporting périodique et d’alertes ciblées.

Des fintechs telles que Yomoni, WeSave et Nalo proposent ainsi des solutions 100% digitales à mi-chemin entre des offres premium de banque de détail et des offres basiques de banque privée.

Pour les banques privées, les travaux nécessaires à la mise en conformité à MIF 2 et DDA (formalisation du conseil, suivi dans la durée des investissements…) se sont parfois traduits par des partenariats avec des éditeurs proposant des solutions digitales de conseil.

La différence entre les robo-advisors et les outils mis en œuvre par ces éditeurs se situe surtout au niveau de la gamme de produits totalement paramétrable en architecture ouverte.

Ainsi, avec des outils tels que Big d’Harvest ou encore celui de Quantalys, les banques privées peuvent proposer à leurs clients du conseil personnalisé utilisant des algorithmes d’allocation et réaliser des reportings périodiques disponibles en version digitale.

Les banques privées des Caisses d’Epargne et des Banques Populaires ont déployé l’outil d’Harvest. D’autres banques ont choisi de développer elles-mêmes des outils similaires.

C’est le cas de la Société Générale Private Banking qui a lancé, fin 2018, Synoé, une solution digitale qui fournit des conseils adaptés à chaque client et exécutables en un clic depuis l’espace Internet dédié. Ces conseils sont générés et transmis automatiquement grâce à l’intelligence artificielle et au langage naturel qui permettent d’associer les commentaires de marché des experts de la banque privée avec les allocations et les objectifs d’investissement de chaque client.

La solution équivalente côté BNP Paribas Banque Privée, Be Advised, permet aux clients détenteurs d’une convention de conseil en investissement, de recevoir des opportunités d’investissement par SMS, en parfaite adéquation avec le profil investisseur.

Les outils digitaux d’allocation d’actifs sont souvent couplés à des agrégateurs de compte, nécessaires pour avoir une vision à 360° des avoirs des clients et ainsi fournir un conseil approprié.

L’éditeur Harvest propose la solution O2S, utilisée par plusieurs CGP (67% du marché français à fin 2018). Harvest va même plus loin en intégrant dans sa suite logiciel un outil d’agrégation pour le client : MoneyPitch agrège les différents comptes pour apporter à l’utilisateur des indicateurs et des alertes sur sa trajectoire patrimoniale.

BNP Paribas Banque Privée met à disposition de ses clients Wealth Aggregator. Cet agrégateur permet de disposer de la totalité des actifs financiers détenus au sein de plusieurs établissements financiers. La visualisation peut être complétée en ajoutant la valorisation d’actifs non-financiers, tels que les biens immobiliers, les œuvres d’art ou les bijoux.

Société Générale Private Banking a développé en interne une solution similaire, Mon Patrimoine, disponible depuis janvier 2019. Accessible via l’application mobile de la banque et sur l’espace en ligne, Mon Patrimoine permet d’obtenir une vue claire et précise de l’ensemble de la situation patrimoniale : actifs financiers, non-financiers, crédits, qu’ils soient détenus directement, en indivision ou via une structure patrimoniale. L’outil s’est tout récemment enrichi avec une fonctionnalité d’analyse des actifs financiers.

En plus de ce type de solutions, l’utilisation d’outils ciblés permettant la saisie et l’analyse des données clients est un moyen efficace de mieux connaître les clients et de leur proposer des services correspondant à leurs besoins. Les réflexions des banques privées se portent notamment sur des solutions d’Intelligence Artificielle liées au CRM. Certaines solutions permettent aux banques de ne pas se contenter seulement des données disponibles dans les outils de CRM avec la possibilité d’intégrer d’autres sources de données.

Avec l’accumulation des différentes réglementations depuis la crise de 2008 (EMIR, FATCA, AML, Dodd-Frank, BCBS 239, AEOI, MIF2, …), les données rattachées à la connaissance des clients en banque revêtent un aspect de conformité important. En banque privée, cette connaissance client présente également un caractère stratégique indéniable : mieux connaître son client permet de lui adresser un conseil personnalisé et adapté à sa situation et à ses besoins.

Les processus de mise à jour et d’enregistrement des documents KYC (Know Your Customer) dans le système informatique de la banque constituent souvent des tâches chronophages et à faible valeur ajoutée pour les banquiers privés et même pour les analystes.

Les banques privées ont donc tout à gagner en digitalisant les étapes du parcours client/collaborateur qui y sont relatives.

Ainsi, concernant l’entrée en relation, BNP Paribas Banque Privée offre, depuis juin 2019, via e-private, la possibilité de signer à distance sa convention en banque privée ou ouvrir un compte titres, sans échange de documents papier.

Les usages digitaux, désormais largement répandus en banque de détail, s’introduisent progressivement et efficacement dans l’univers de la banque privée. Il ne faut cependant pas s’attendre à une digitalisation complète des services, l’aspect relationnel et la personnalisation du service rendu continuent de faire partie des attentes des clients en banque privée.

Le digital reste avant tout au service d’une stratégie orientée client, pour améliorer les parcours et l’efficacité opérationnelle des conseillers.

Aurexia accompagne ses clients banque privée dans la conduite de leurs projets à fort enjeu. Nos équipes peuvent intervenir lors de phases de cadrage de projet stratégique, sur des projets de mise en conformité réglementaire, des projets de création d’offres innovantes, de révision de modèle opérationnel, réaliser des études de veille et des benchmark concurrentiel (comparaison d’outils de Gestion Sous Mandat et tenue de position, solutions digitales…).

Retrouvez sur www.aurexia.com nos études et analyses parues récemment :

L’impact des taux négatifs sur le business model des banques et assureurs français s’est accru en 2019. Aurexia analyse l’éventail de solutions pratiques disponibles et leurs impacts opérationnels afin de contrer et tirer profit des taux négatifs dans un contexte où les marges sont menacées. Le défi est encore plus grand pour les assureurs en raison des contraintes qui pèsent sur les fonds euros : l’attractivité des contrats d’assurance vie pourrait être remise en cause et les ratios de solvabilité sont pénalisés.

Les banques françaises paient 23,7 % des frais de surliquidité de la BCE sur la période 2016 -2018 : depuis 2016, les banques françaises ont versé plus de 4 milliards d’euros à la BCE en intérêts négatifs.L’impact sur le résultat avant impôt a été légèrement inférieur à la moyenne en 2018. En 2019, la situation se détériore avec une hausse des paiements à la BCE plus impactante que dans le reste de la zone euro.

Les taux négatifs ont un double effet sur les rendements des fonds euros : le taux minimum garanti par l’assureur baisse de même que les intérêts versés (« effet cliquet »). En 2017 et 2018, le taux de rendement moyen des fonds euros était de 1,8%, contre 2,5% en 2014. Dans le taux contexte actuel des taux négatifs, le rendement moyen des fonds euros baissera probablement, voire significativement en 2019.

Le contexte lent et durable des taux négatifs impose aux assureurs, aux banques, aux asset servicers et à tous les acteurs des services financiers de faire des choix stratégiques. Plusieurs fondamentaux structurels renforcent également les taux négatifs : ralentissement démographique, faiblesse de l’industrie, ralentissement de la demande / extraction / production d’énergie. Aurexia se penche sur les solutions pratiques à mettre en place.

Entré en vigueur en janvier 2018, le règlement PRIIPs qui vise à harmoniser la délivrance de l’information sur les produits dits « packagés » est amené à évoluer à horizon 2021. En l’état actuel, les informations contenues dans les DIC (Document d’Informations Clés) peuvent être comprises de manière trompeuse par les clients : scénarios de performance reposant sur un historique de données peu représentatif, informations parcellaires ou trop techniques, hypothèses complexes à comprendre pour un investisseur individuel…

L’évolution envisagée pour PRIIPs permettra également d’en étendre l’application aux OPC UCITS qui en étaient jusque là exonérés en raison du DICI déjà existant. Asset Manager, Assureurs, CIB, Banques de détail,…tous les acteurs entrant dans la production ou la commercialisation de produits PRIIPs sont concernés par les évolutions à venir.

Retrouvez dans cette synthèse Aurexia une vision des travaux à réaliser et une analyse d’impacts : Aurexia est en mesure d’accompagner les différents acteurs sur la veille réglementaire, la conduite des projets PRIIPs v2 et sur les chantiers d’accompagnement du changement liés aux évolutions PRIIPs

Chez les assureurs, la sélection des risques est un sujet critique et prioritaire pour la maîtrise du risque global, notamment dans la tarification. Les impacts liés aux nouvelles réglementations, comme l’exploitation des données personnelles (RGPD), et l’enjeu du secret médical, réduisent de jour en jour les marges de manœuvre autour de la sélection des risques.

Si la tarification probabiliste des risques est un pilier chez les assureurs, l’arrivée récente du concept de Big Data est venu bouleverser les techniques classiques de tarification. A travers cet article, Aurexia met en lumière les enjeux majeurs auxquels les acteurs vont devoir faire face sur la sélection des risques ainsi que sur les pistes de solutions rendues possibles grâce à l’innovation dans ce domaine.

Le secteur de l’assurance fait face à une forte mutation numérique, notamment dans le domaine de la commercialisation et de la souscription des contrats d’assurance. Les nouveaux canaux de distribution offrent de belles opportunités de collecte et de qualification de données. La digitalisation des processus d’entrée en relation et de souscription permet aux assureurs de fiabiliser et d’industrialiser la collecte d’informations du client. En parallèle, la mise en place de programmes marketings relationnels a permis accroître la relation avec l’assuré.

Allianz France a été un pionnier dans la digitalisation de son parcours de souscription assurance emprunteur et notamment du parcours d’acceptation médicale en ligne, y compris pour les clients ayant des antécédents médicaux. Ayant pour mots d’ordre la proximité et la confiance, Allianz adopte une stratégie de communication forte axée sur l’accompagnement digital dans le quotidien de leurs clients.

Les assureurs disposent ainsi d’une manne d’informations d’ordre socio-démographique, psychologique ou comportemental concernant leurs clients et leurs prospects, ce qui leur permet de déterminer plus finement les besoins des clients grâce à des outils d’analyses prédictives.

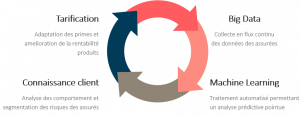

Grâce à la data science, les liens se renforcent entre les métiers marketing et techniques du secteur de l’assurance. La Big Data a véritablement fait émerger une multitude de données qui représentent une matière première précieuse pour les actuaires. Les outils classiques de tarification et de provisionnement n’étant plus adaptés, les actuaires se sont tournés vers le Machine Learning pour industrialiser le traitement de ces flux continus de données. Ces algorithmes auto-apprenants génèrent des segmentations inédites de profils de risques ainsi que des analyses prédictives plus pointues.

C’est le cas de Swiss Life, qui, après avoir construit un modèle prédictif basé sur un algorithme de Machine Learning drainant un volume important de données non structurées, a initié la création d’un Data Lab. Un groupe d’experts, composé d’actuaires, de data scientists, de products owners, a ainsi mené des travaux d’ajustement des critères de tarification de manière à sécuriser la rentabilité des produits.

Grâce à l’exploitation automatisée des flux de données et à la mutation des méthodes de modélisation, la science actuarielle permet dorénavant d’avoir une meilleure connaissance des comportements des assurés et de leurs besoins.

Le contexte concurrentiel du marché a poussé les assureurs à innover en matière de tarification. Qu’il s’agisse d’assurance automobile, habitation ou même santé, l’utilisation de boitiers électroniques1 ou de bracelets connectés permet de collecter des informations en flux continus sur le comportement des assurés. En échange de ses informations, l’assuré se voit par exemple, proposer un tarif avantageux sur sa prime, si sa conduite ou si sa pratique sportive permet de diminuer le risque. Outre-Atlantique, l’assureur américain John Hancock et son programme Vitality Plus propose depuis 2015 une réduction directe de 15% sur la prime mensuelle pour les assurés qui communiquent les données via leur bracelet connecté. En France, l’utilisation des données médicales est règlementée par la Loi Evin, et ne permet pas de collecter les informations de santé pour adapter la prime d’assurance.

|

|

L’individualisation des primes est un besoin des prospects et des clients soucieux notamment de diminuer le tarif. La réponse des assureurs de proposer un tarif sur-mesure3 suivant le profil de risque en temps réel remet en cause le principe fondamental de l’assurance : la mutualisation des risques. Ce nouveau mode de tarification complique le travail de segmentation des risques des actuaires. La collecte de masse des données de l’assureur est la condition sine qua non à la tarification hyperindividualisée.

Au-delà des contraintes techniques de mieux en mieux appréhendées par les acteurs, l’enjeu éthique de la collecte, du partage et de la sécurisation de données personnelles reste un impératif. Les différents scandales de fuite de données ont fait naître un sentiment de réticence de certains consommateurs au partage de leurs données. C’est pourquoi l’un des principaux défis des assureurs en la matière sera d’œuvrer à trouver le juste équilibre entre deux attentes majeures des consommateurs : la protection des données et l’individualisation des risques.

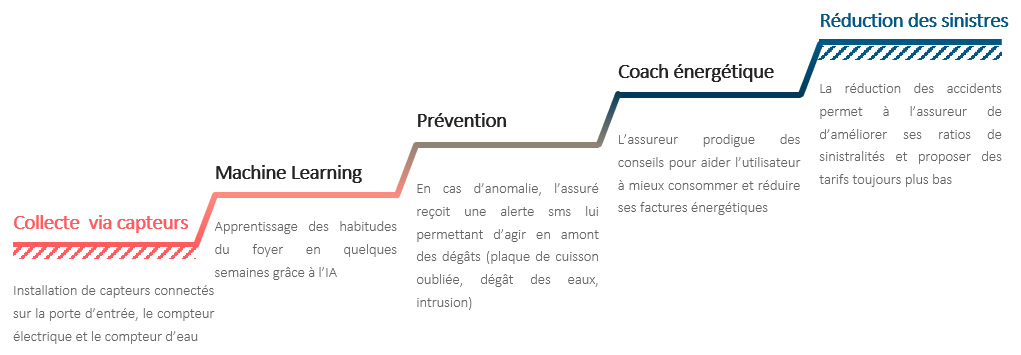

Face à ces défis techniques et éthiques, les assureurs ont vu leur cœur d’activité de gestionnaire de risque se transformer. Ils orientent davantage la relation avec les assurés autour des sujets de prévention. La connaissance du client et des risques peut fortement nourrir les modèles prédictifs des actuaires et permettre de cibler les actes de prévention de façon qualitative en leur proposant des garanties plus adaptées à leur situation, à leur besoin. La relation avec les assurés ayant extrêmement évolué, les acteurs du marché mettent de fait un accent fort sur les bienfaits issus des comportements des assurés et leur hygiène de vie, plutôt que sur la diminution des primes.

A titre d’exemple, la start-up en assurance habitation Luko met à disposition des capteurs connectés au compteur électrique et au compteur d’eau afin d’identifier l’utilisation d’appareils électriques dangereux oubliés, de détecter une fuite d’eau ou une porte d’entrée non verrouillée etc. Des alertes sont alors transmises à l’assuré pour prévenir les sinistres avant leur survenances L’objectif des assureurs : améliorer la sinistralité de leur portefeuille d’assurés par la prévention et capter des parts de marché en proposant des tarifs extrêmement avantageux. L’assureur devient alors un coach de vie, plutôt qu’un gestionnaire de risque.

L’intérêt est multiple pour l’assureur car la connaissance accrue du mode de vie de l’assuré favorise notamment le cross selling sur des offres et services complémentaires à l’assurance en adéquation avec ses besoins.

Ces données qualifiées et exploitées à des fins de prévention apportent de la différenciation dans la relation assureurs / assurés, basée sur un modèle win-win : l’assureur met à disposition de ses clients ses services de prévention des risques qui, en retour, peuvent alimenter les modèles prédictifs grâce aux données fraîches collectées par ces outils.

Dans un environnement de plus en plus concurrentiel, les acteurs du secteur devront repenser leurs services et leurs produits et poursuivre leurs efforts sur la connaissance client afin de se différencier sur le marché. Ils devront veiller, dans cette quête de différenciation, à atténuer l’effet “hyperindividualisation des risques”, pour ne pas mettre en péril le principe fondamental de mutualisation en assurance.

Aurexia accompagne ses clients dans la veille, l’analyse stratégique, le cadrage comme le pilotage de leurs enjeux métiers, organisationnels et règlementaires. Disposant d’un fort lien avec l’écosystème assurtechs ainsi que d’une forte présence chez les acteurs de la Place, nos consultants bénéficient d’une vision de benchmark associée à une capacité à proposer des solutions innovantes.

Évolution des usages et des offres bancaires, ouverture des services de paiement grâce à la DSP2, foisonnement d’initiatives des fintechs et dynamisme des néo-banques… Le secteur de la banque de détail a de beaux défis à relever. Aurexia analyse les grandes tendances en matière d’évolution du modèle opérationnel de la banque de détail à l’heure de l’Open Banking et de l’ouverture des services bancaires, dans un contexte où les taux négatifs menacent les marges.

Depuis plus d’une décennie, les banques traditionnelles investissent dans la digitalisation des parcours clients et outils. Ces grands projets de transformation digitale ont été motivés par plusieurs facteurs : l’évolution des usages clients, l’arrivée des banques en ligne adossées à de grands groupes et plus récemment la percée des néo-banques. Aujourd’hui, l’écart en matière d’offre et d’expérience client entre les banques traditionnelles et les néo-banques se réduit fortement. Une étude de D-Rating datant de juillet 2019 classe même BNP Paribas comme la 2ème banque avec la meilleure proposition digitale parmi un top 5 occupé par 4 néo-banques (Orange Bank, N26, Boursorama Banque, Hello Bank !).

La digitalisation des parcours clients n’étant plus un élément différenciant, les enjeux portent maintenant sur l’innovation des usages et la valeur client perçue. L’innovation doit permettre au client d’obtenir de l’autonomie dans ses tâches quotidiennes en simplifiant ses démarches et de bénéficier de conseils personnalisés. Les clients veulent avoir accès aux services bancaires aussi facilement qu’ils le peuvent avec des applications de type Uber, Spotify ou Deliveroo.

Plusieurs éléments permettent d’y parvenir :

L’exemple du Crédit Agricole avec son outil Trajectoire Patrimoine, dédié à la clientèle des particuliers, illustre bien cette tendance à la personnalisation. Les promesses de l’outil ressemblent à celles qui pourraient être faites au sein d’une banque privée : une approche globale et dynamique du patrimoine client incluant épargne bancaire, assurances, immobilier, fiscalité, transmission. L’outil permet au client d’explorer et visualiser année après année les différents scénarios possibles pour atteindre ses objectifs ou réaliser ses projets de vie.

Celui également de la banque australienne CommBank est assez probant. Elle met à disposition des clients utilisateurs de son application mobile, un “coach” de gestion d’argent. Au moment où un revenu exceptionnel arrive sur le compte en banque, le coach formule des recommandations de gestion de cet argent : épargne, remboursement de crédit… Ce principe reste limité à un cas de revenu exceptionnel par an mais il montre déjà le type de personnalisation auquel l’on peut aboutir dans l’usage des services bancaires.

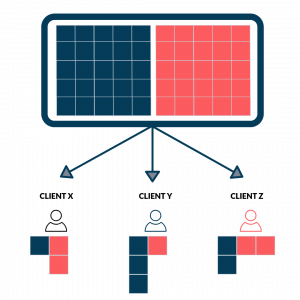

Pour proposer des services à la carte ou « Bank as a service », les banques ont deux angles de réflexions possibles.

La première possibilité est de proposer à des segments de clients précis un bouquet d’offres et de services extra-bancaires au moment de l’entrée en relation et lors la souscription. Cette tendance est par exemple constatée pour le segment des entrepreneurs, où un écosystème de services ou d’acteurs vont au-delà de l’offre classique de gestion de compte (formations à la création d’entreprise, dépôt en ligne du capital social, aide à la levée de fonds, …)

Une autre possibilité consiste à proposer un service à la carte, instantané qui répond à un seul besoin, à un moment précis. Par exemple, au moment de l’achat d’un meuble, si le client paye via son téléphone ou un autre objet connecté, un service de “micro-crédit” pourrait lui être proposé, le client ayant le choix ou non de s’en servir. Ce type de service, couplé au développement d’objets connectés (montre, bague, bracelet comme c’est le cas aux Pays-Bas) donne une perspective des futurs usages bancaires.

La première orientation a pour avantage de montrer l’exhaustivité des services dès l’entrée en relation et donc de mettre en avant de potentiels avantages concurrentiels pour faciliter la conquête. L’avantage de la seconde se trouve dans l’adaptation du service au besoin du client en direct, celui-ci n’ayant pas besoin de se projeter dans ses potentiels besoins à venir lors de la souscription. Cela devrait permettre un taux de souscription bien plus élevé et une fidélisation accrue.

| SERVICES BANCAIRES | SERVICE BANCAIRES | SERVICES EXTRA BANCAIRES | |

|

|

||

Ces deux principes existent déjà dans le secteur assurantiel avec le principe d’assurance instantanée qui permet d’activer l’assurance d’un objet uniquement lorsque que le client s’en sert (« Pay as you drive » pour l’assurance auto) et le principe de « One Stop Shopping » proposé par l’assurtech +Simple qui permet aux PME/TPE de choisir à la carte les domaines sur lesquels ils souhaitent se couvrir. Cependant, ces principes peinent à séduire les clients. Les assureurs traditionnels sont freinés par les coûts de sinistre et de gestion ; des start-up comme Valoo ou Trov ont cessé cette activité, faute de clients.

Le secteur bancaire semble plus mature pour proposer des services de « banque à la carte ». Contrairement à l’assurance, les services bancaires font partie du quotidien, les besoins sont donc plus immédiats et récurrents et s’adaptent bien à ce principe. L’usage à bon escient des données internes et externes à l’établissement est également un élément en faveur de l’émergence de la banque à la carte.

Le succès de ces initiatives est néanmoins fortement corrélé à l’adoption en masse par les bancarisés. En effet, l’échec récent de l’offre à la carte de la néo-banque anglaise Monzo indique que, même si ces principes sont séduisants, les banques devront mener une réflexion accrue pour résoudre l’équation “besoin client – ancrage des usages – rentabilité”. Monzo cherche à rebondir en reconstruisant son offre de zéro, une stratégie que seul un « core banking system » ouvert peut permettre. Les API et les systèmes ouverts sur base de micro-services ont l’avantage de pouvoir limiter fortement les échecs commerciaux.

Le concept d’Open Banking repose sur l’ouverture des systèmes d’informations des banques et le partage de leurs données de paiement clients, avec le consentement de ces derniers, à des acteurs tiers. Cette demande de partage de données client est quant à elle exigée par la Directive des Services de Paiement (DSP2) et est facilitée par l’utilisation d’interfaces de programmation (les API).

De nouveaux acteurs profitent de cette ouverture pour se différencier des banques classiques en apportant de nouveaux services à leurs usagers.

C’est le cas des agrégateurs de comptes comme Bankin’, Linxo, ou encore Budgea, qui ont une activité intégralement basée sur l’exploitation des données clients des banques. Ils se démarquent des établissements classiques, car en plus de proposer les mêmes services que ces derniers (catégorisation des dépenses, système d’alerte en cas de franchissement d’un certain seuil de dépenses…), vont plus loin dans la gestion budgétaire. Ainsi, grâce à l’étude approfondie des données de paiement clients, les agrégateurs sont capables d’identifier, grâce à l’utilisation d’algorithmes, des placements et investissements adaptés à la situation des clients.

Stripe par exemple, qui initialement était un spécialiste de paiement pour les PME, se diversifie en proposant des solutions de crédits à ses clients. Grâce à une API, Stripe analyse les données d’encaissement de ses clients, et leurs proposent des avances de trésorerie pouvant aller jusqu’à 20 000 euros.

Younited Crédit reproduit le même schéma sur le marché des particuliers. Par le biais d’un agrégateur connecté aux établissements bancaires et à une technologie de pointe qui sert à analyser efficacement les pièces justificatives des clients, la fintech est en mesure de donner sous 24 heures, une réponse ferme et définitive à ses clients pour une demande de crédit consommation.

L’ère de l’Open Banking s’installe progressivement : la concurrence entre banques traditionnelles, néo-banques et fintechs modifie le paysage bancaire et offre plus de choix et de services aux clients.

La pression réglementaire est omniprésente en banque de détail : les régulateurs portent particulièrement leur attention sur les nouvelles initiatives digitales, la lutte contre le blanchiment et la protection des investisseurs.

De manière presque paradoxale, ils prennent pourtant des dispositions favorisant de plus en plus l’ouverture à des services innovants et à des acteurs non bancaires. C’est par exemple le cas, comme vu précédemment, avec la DSP2 : l’objectif est de stimuler l’innovation et le développement sur le marché européen, en encourageant la concurrence, en réduisant les coûts finaux et, bien sûr, en renforçant la sécurité des paiements. Au final, la protection des clients est ainsi mieux assurée. Pour autant, davantage de failles en matière de KYC ou phishing sont exploitables par les fraudeurs.

Alors que les acteurs non bancaires attendaient avec impatience l’échéance du 14 Septembre 2019, date à laquelle les banques devaient avoir mis en place les procédures d’authentification forte, le régulateur français a dû reporter cette exigence d’un délai supplémentaire allant de 18 à 36 mois. C’est le cas également pour d’autres pays européens. En effet, les travaux informatiques qu’imposent la Directive sont assez significatifs et interviennent dans une période où la mise en conformité sur d’autres sujets (MIF 2, DDA) n’est pas totalement absorbée.

En France, une preuve supplémentaire du rôle de catalyseur du régulateur se voit dans l’action du pôle ACPR-FinTech Innovation, équipe de l’ACPR dédiée aux Fintech et à l’innovation financière. Depuis 2016, elle fournit un accompagnement spécifique aux projets innovants pour bien appréhender le couple opportunités technologiques / exigences réglementaires, les statuts applicables aux activités envisagées et préparer le chemin vers un agrément ou une autorisation.

L’ACPR a ainsi piloté un groupe de place qui s’est réuni au printemps dernier sur le sujet de l’entrée en relation à distance et les obligations liées à la connaissance client. L’enjeu est de faciliter les démarches des prospects et clients tout en assurant un niveau de sécurité maximum dans la lutte anti-blanchiment et le financement du terrorisme, en lien avec la 5ème directive européenne sur ce sujet. Les conclusions de ce groupe de place sont attendues pour début 2020 et devraient permettre aux banques traditionnelles et aux banques en ligne de pouvoir fluidifier davantage leurs parcours clients d’entrée en relation en ligne en étant tout à fait conformes aux exigences réglementaires.

Grâce à une bonne compréhension de tous ces enjeux, Aurexia accompagne efficacement ses clients en banque de détail. Nos interventions permettent d’adresser l’ensemble des problématiques du moment : analyse stratégique sur le positionnement et le lancement de nouvelles offres, benchmark, cadrage de projets avec prise en compte des enjeux business, réglementaires et organisationnels, pilotage de projets liés à la digitalisation des parcours, intégration de Fintechs aux réflexions stratégiques, …

Retrouvez sur www.aurexia.com nos différents travaux de veille parus récemment

En pleine évolution technologique, opérationnelle et réglementaire, le paysage bancaire français continue sa transformation.

Aurexia accompagne ses clients face à leurs principaux challenges en prenant en compte les nouvelles réglementations, l’entrée de nouveaux acteurs et la transformation digitale.

Plus que jamais, les établissements bancaires doivent mettre les clients au centre de leurs préoccupations : ils ont de fortes attentes, aussi bien en termes de disponibilités des conseillers, que d’accessibilité aux données bancaires ou encore en termes de degré de personnalisation des offres qui leur sont adressées. La concurrence est quant à elle toujours plus intense sur le marché : de nouveaux

établissements voient régulièrement le jour (fintech et agrégateurs de comptes par exemple) et viennent bousculer le mode de fonctionnement des établissements dits « classiques ».

Diversification d’activités de grands groupes avec l’ajout d’une branche bancaire, APIsation des banques,…rendent le marché concurrentiel et dynamique pour les clients

Faciliter les services bancaires au quotidien nécessite pour les banques de faire évoluer leur modèle opérationnel en imaginant de nouveaux moyens d’interaction. L’utilisation des chatbots ou des

échanges via les réseaux sociaux deviennent la norme. Des banques 100% en ligne qui font office de précurseur sur certaines initiatives digitales. Paiement instantané, applications digitales évoluées, vision 360° de l’épargne du client, les banques multiplient les initiatives visant à répondre aux nouveaux besoins des consommateurs…

A partir de septembre 2019, sous l’impulsion de la directive DSP2, les banques doivent proposer des interfaces de programmation, appelées API, à des tiers agréés. L’accès aux données de paiement de leurs clients permet d’ouvrir le marché à d’autres acteurs. Cela se matérialise par:

• des stratégies disruptives et innovantes mises en place par les Fintechs de gestion de finance personnelle et lesprestataires de service

• la diversification des activités en apportant des services bancaires à leur panel d’offres (PSA, Amazon, Apple, Facebook notamment)

L’Open Banking va changer la façon dont nous construisons et offrons des services via les systèmes bancaires centraux. Les banques ne donneront plus simplement accès à une application, mais également un accès à un écosystème d’applications parmi lesquelles un utilisateur peut sélectionner et télécharger celles qui répondent le mieux à son besoin

L’objectif est de s’adapter aux nouvelles tendances du marché tout en maintenant ses capacités de croissance. Pour en savoir plus contactez-nous

Comment entrer graduellement dans l’ère de l’Open Banking: Aurexia a analysé les différents modèles et perspectives offerts par l’ouverture des services bancaires de paiement.

Les possibilités sont nombreuses: partenariat des banques avec des établissements non bancaires, création de market place offrant des services bancaires, agrégation des meilleures briques fonctionnelles le long des parcours clients en selfcare ou pour les conseillers, fonctionnalités évoluées d’agrégateurs de comptes,…

Nous accompagnons nos clients dans leur réflexion stratégique autour de l’Open Banking et dans la mise en œuvre de projets dédiés